信用評分多少算高?辦卡、申貸前必看7大要點!

信用卡和貸款申請核准與否,都和個人信用評分息息相關。本文將深入介紹信用評分相關知識,幫助你更了解信用分數與個人之間的影響。

內容目錄

信用評分是什麼?

信用評分是指財團法人金融聯合徵信中心(以下簡稱聯徵中心)蒐集個人借款、還款、債務紀錄等資料後,經過客觀、量化計算出的分數,主要是用來預測當事人未來一年是否能履行還款義務的信用風險,金融機構也會根據信用分數評估當事人是否具還款能力。

※貼心提醒:當你在某一時間點進行個人信用評分查詢,其結果僅能代表你在該時間點的信用風險,若未來你的信用資料有變動,信用評分也會改變。

信用評分採用資料有哪些?

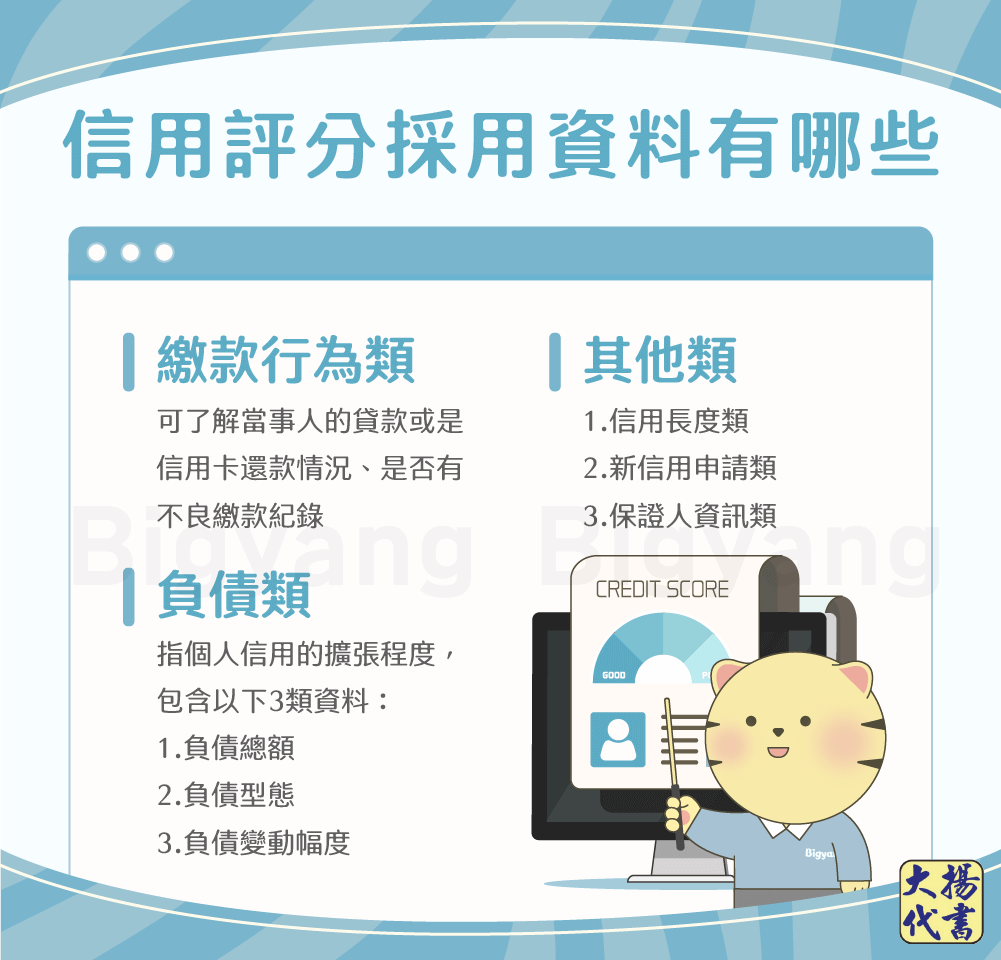

聯徵中心針對個人信用評分模型所採計的信用資料,可分為以下3類:

- 繳款行為類信用資料:包含個人過去在信用卡、授信借貸、票據、融資租賃交易的還款行為表現,可了解當事人的貸款或信用卡還款情況,並記錄其延遲還款的嚴重程度、發生頻率、發生延遲繳款的時間點等。

- 負債類信用資料:指個人信用的擴張程度,包含負債總額、負債型態和負債變動幅度。

- 其他類信用資料:包含信用長度類、新信用申請類、保證人資訊類。

信用評分標準有哪些種類?

聯徵中心依據其信用評分標準,會評定出3種結果:

給予固定評分(200分)

當事人雖然有信用不良紀錄,但仍有正常的信用交易紀錄(即有金融機構願意與當事人往來),聯徵中心就會給予固定評分200分。只要出現下列任一情形,就代表有信用不良紀錄:

- 貸款逾期未還款、遭催收、出現呆帳

- 信用卡遭強制停卡、催收、出現呆帳

- 支票存款戶被金融機構列為拒絕往來戶

有信用評分(200~800分)

若當事人具有信用評分,聯徵中心就會揭露實際分數(200~800分),並提供分數的百分區位間。若分數越高,代表信用越好、還款能力佳;分數越低,則代表信用品質有待改善。

- 200~400分:屬於信用不佳、信用瑕疵的情況,申請貸款通常無法過件。

- 400~550分:屬於信用評分中下階層,除非工作或財力條件極佳,否則申請貸款較難過件。

- 550~650分:即使貸款核貸,利率也會偏高,建議要挑選願意受理的銀行。

- 650~800分:信用分數650分以上,多數銀行都會通過貸款審核,且分數越高,貸款利率就會越佳。

此次暫時無法評分(沒有分數)

若有下列其中一種情況,聯徵中心暫時不予以評分:

- 信用資料有爭議

- 消債條例適用者

- 已完成債務協商註記者

- 近1年內僅有學生貸款者

- 不適合取得信用(例如受監護宣告者)

- 有信用不良紀錄,且目前無正常信用交易

- 信用資料不足(例如沒有使用信用卡、未申請過貸款等)

※名詞解釋—監護宣告:指對於精神障礙或其他心智缺陷,致不能為意思表示或受意思表示,或不能辨識其意思表示效果者,法院可依聲請人之聲請,為監護之宣告。

怎麼查自己的信用評分?

個人信用評分會列示於「當事人綜合信用報告」中,當事人可透過以下方式申請並查詢信用評分:

書面查詢信用評分

- 臨櫃:本人親臨或委託他人至聯徵中心櫃檯辦理。

- 郵寄:本人至郵局郵寄辦理。

- 郵局代收代驗:本人親臨郵局儲匯窗口辦理。

線上查詢信用評分

- 電腦查閱:使用電腦連上聯徵中心個人線上查閱信用報告服務後,以自然人憑證或銀行、證券、保險業等金融機構核發的軟體金融憑證登入。

- 行動裝置查閱:使用智慧型手機或平板電腦,在App Store或Google Play下載「TW投資人行動網」App,並完成憑證申請,即可進行信用評分查詢。

《 了解更多 》信用分數怎麼查?5查詢方法完整說明!

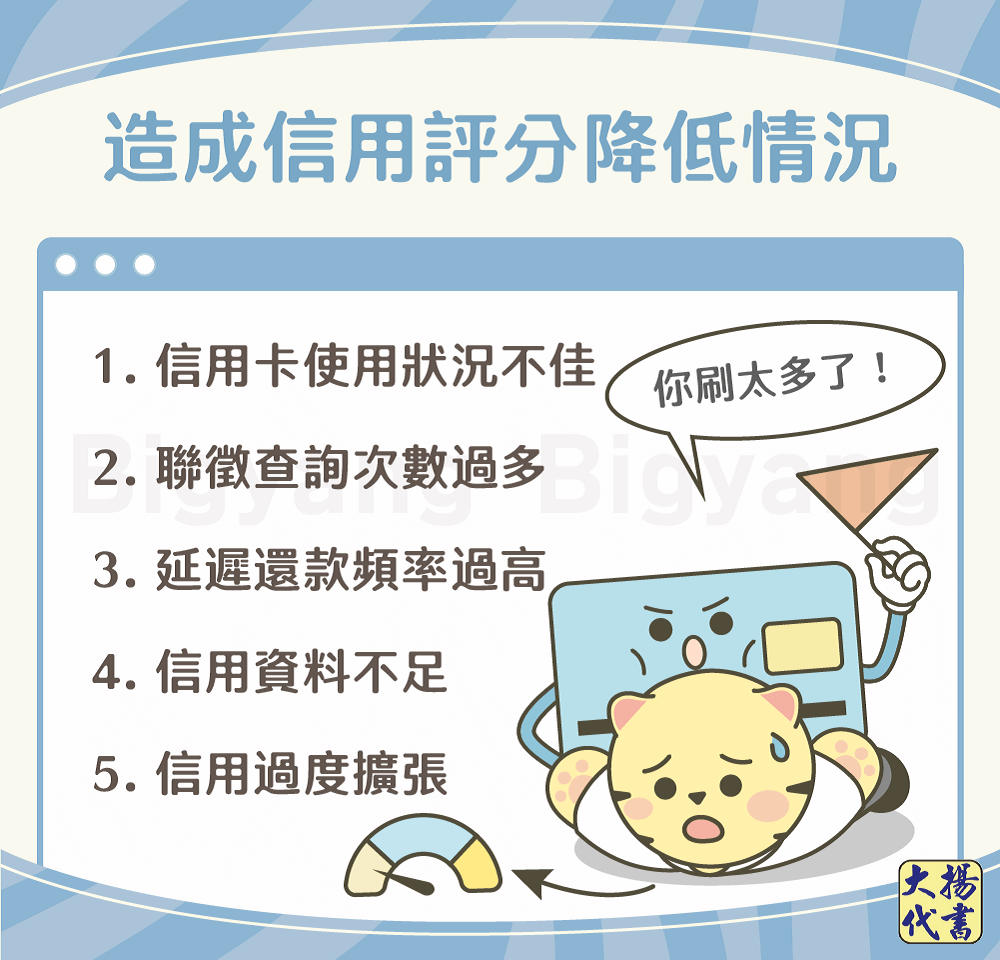

哪些情況會造成信用評分降低?

- 信用過度擴張:包含負債總額過高、使用信用卡預借現金功能、卡費只繳最低應繳金額導致循環利息產生、信用卡使用額度過高(超過50%)。

- 信用資料不足:包含未持有信用卡、未申請過貸款、持有信用卡時間長度過短。

- 延遲還款頻率過高:若貸款月付金、信用卡款項未繳納,或是常常延遲還款,就會降低信用分數。

- 聯徵查詢次數過多:3個月內銀行查詢次數超過3次,表示有急迫的資金需求,也會導致信用評分降低。

- 信用卡使用狀況不佳:近12個月應繳金額未大於0、隨意剪卡、刷爆信用卡等。

如何提升信用評分?

信用評分平均3個月更新一次,若你想提高信用分數,只要遵循以下8種方法,並持續執行3個月以上,就能逐漸提升信用評分:

- 準時全額繳款

- 不要隨意剪卡

- 不要刷爆信用卡

- 不要擔任保證人

- 有效分配收入並控制消費

- 不要預借現金、啟動循環利息

- 避免申請不必要的信用卡造成過度消費

- 減少債務項目,可利用債務整合減輕負債,而不是使用債務協商

個人信用評分會列示於「當事人綜合信用報告」中,當事人可透過以下方式申請並查詢信用評分:

信用評分常見問題

信用評分滿分是800分,一般來說650~800分者容易獲得較好的貸款利率,越接近滿分者,申請條件會越好,因此700分算是不錯的信用分數。

當事人本人查詢信用報告的紀錄不會納入評分模型,因此不會影響信用評分。

信用卡分期付款可分為預借現金分期、帳單分期(整筆帳單款項分期)、消費分期(單筆消費款項分期)3種,預借現金代表個人有急迫資金需求,帳單分期就等於實質借貸且風險較高,因此聯徵中心會將這2種納入影響評分的項目;至於消費分期屬於消費行為,因此不會列入影響信用評分的項目。

結語

所有和金融機構申辦信用卡、借貸的紀錄都會影響個人信用,因此保持良好信用分數是降低信用風險的最佳方式,日後向金融機構申請貸款時才能順利過件。

大揚代書24H免費諮詢

我們提供事前的免費貸款諮詢,不用擔心還沒辦理就要先付一筆費用,我們保證不過件就不收費!