房貸種類有哪些?詳盡解說教你搞懂該選哪一種!

「房貸」是生活中常聽到的詞,買房時一定會想到申請貸款,然而你對於房貸的了解有多少呢?你知道房貸種類、還款方式有哪些嗎?想了解房貸種類、申辦條件與流程、還款方式,以及怎麼還款最划算,看這篇文章就對了!

內容目錄

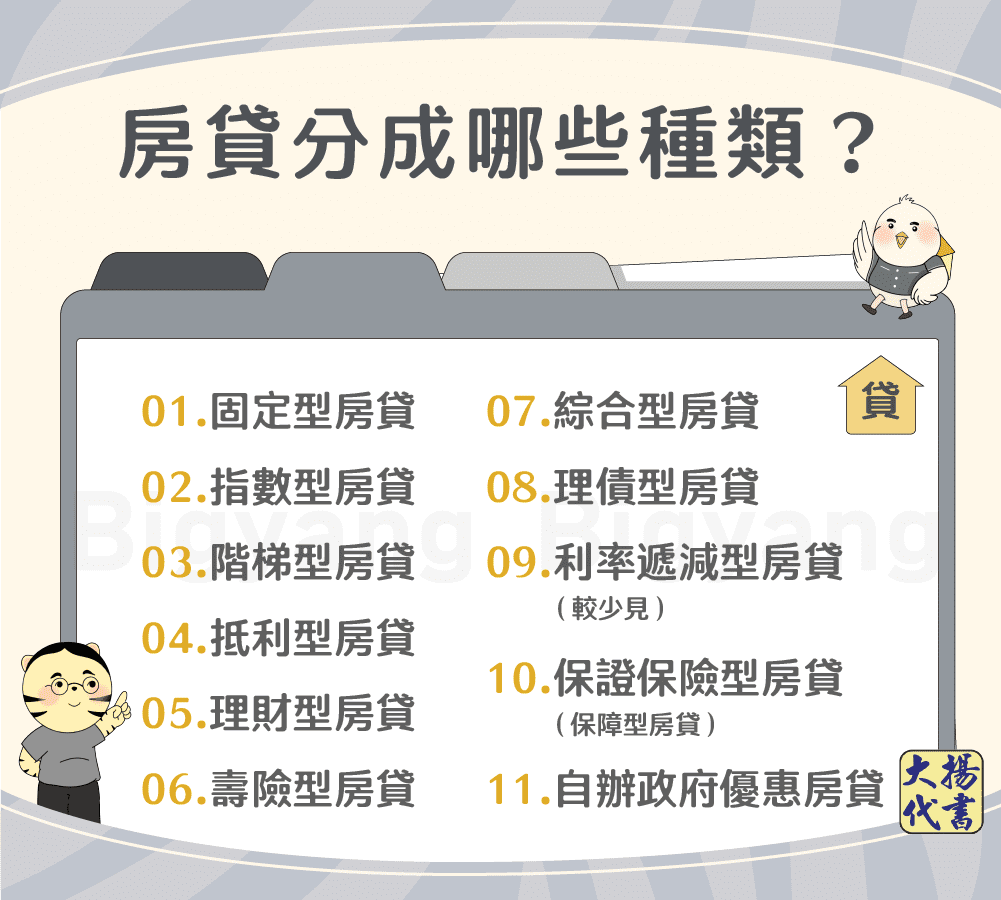

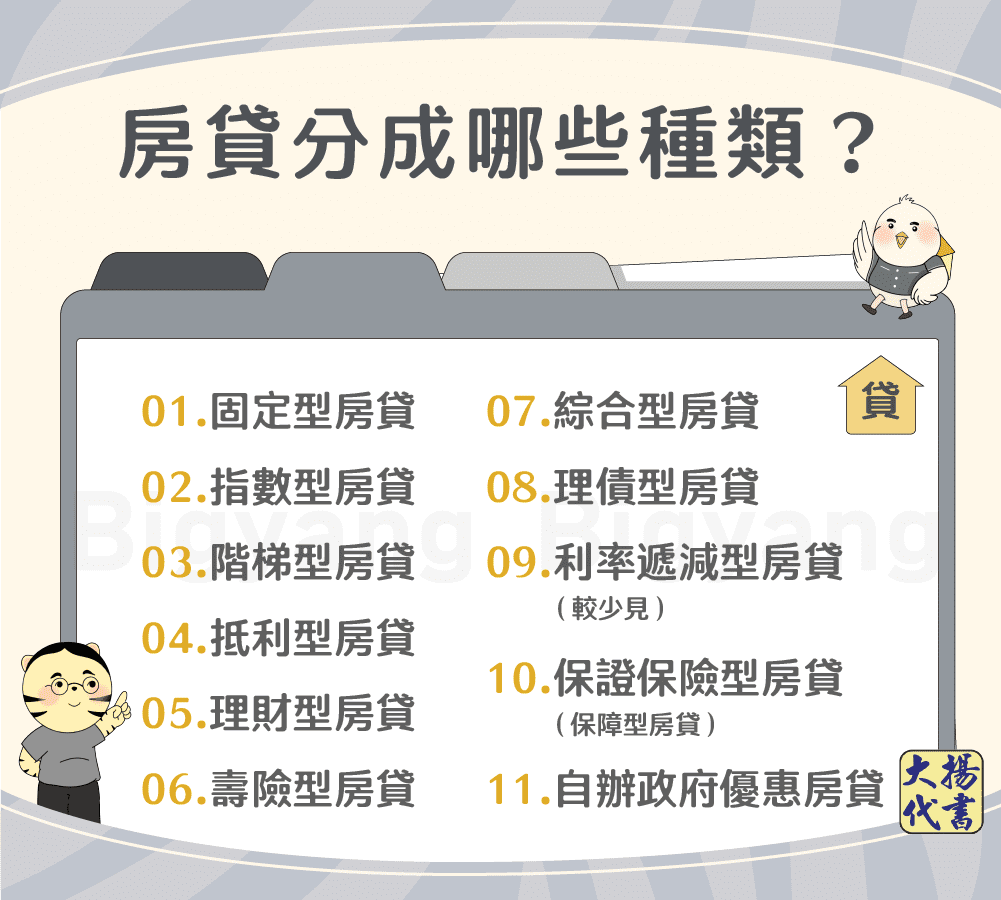

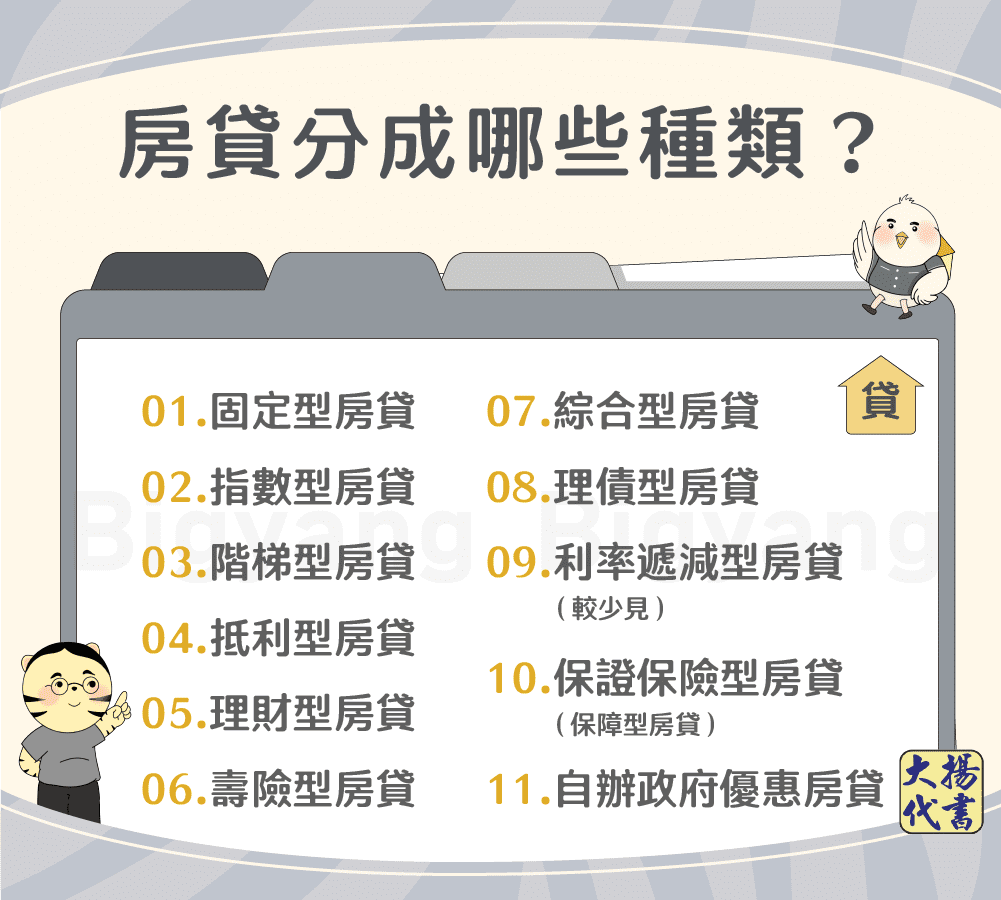

房貸分成哪些種類?

固定型房貸

固定型房貸指採用固定式利率的計算方式,不受利率上漲的影響,讓貸款人清楚知道每月要繳多少本利(本金+利息),有效地規劃財務。可申請前2或3年寬限期,適合收入穩定且不打算提前還款的購屋者,以及擔心通膨或利率上揚者。

然而因為房貸多超過20年,銀行不會提供這麼長期的固定利率型房貸。這類房貸的利率計算方式為「固定利率+機動利率」,雖然固定利率不變,但機動利率會調整,因此固定期結束後,房貸利率還是會波動。不過此種利率在升息時依然會比央行低,能減少升息的衝擊。

指數型房貸

指數型房貸的利率計算方式是「定存利率+加碼利率」,是最常見的房貸種類,定存利率通常是郵局或某些銀行定存利率的平均值,因其隨市場利率變動而調整,利率公平且透明,消費者可獲得合理且貼近市場的房貸利率,適合對利率走勢敏感者。

階梯型房貸

階梯型房貸也是以「定存利率+機動利率」計息,再以階梯型式分為3個階段:

- 第1階段:寬限期(最長3年),每月僅付利息。

- 第2階段:開始依約定攤還本息,且須償還一定比例的本金。

- 第3階段:依照本息平均方式攤還剩餘年數。

階梯型利率中的加碼利率會從低到高調整,一般來說,前期的利率會較指數型低,後期則較高,此種房貸適合前期還款能力低的貸款人。

抵利型房貸

抵利型房貸指讓貸款人以存款折抵房貸本金。銀行會額外給貸款人一個活儲帳戶,只要貸款人將錢存入該帳戶,銀行就會視同已經還款並開始計算利息,貸款餘額與利息會直接從帳戶裡扣除。貸款人可隨時還款,且若臨時有資金需求,還能動用該帳戶的存款,不過其利率也相對較高,適合有一定存款、想快速減少房貸利息及想同時留有隨時可調度的資金者。

理財型房貸

理財型房貸是一種能讓房貸價值靈活運用的貸款方式,銀行會依照抵押的房產市值評估可循環動用的額度,也就是說已經還掉的本金可隨時再借出、歸還,其利息以動用金額與時間計算(按日計息),若無動用或當日借還,則不須支付利息。利率比一般房貸高,但低於信貸與車貸,可隨借隨還,適合需要靈活調度資金、有短期資金需求者。

壽險型房貸

壽險型房貸是一種與保險結合的貸款方式,其優點是如若貸款人在還款期限內意外身故,銀行可獲得相當於房貸餘額的保險理賠金,避免貸款人家屬無力清償導致房產被收回。此類貸款適合重視生命財產者、從事高風險職業者。

綜合型房貸

綜合型房貸為結合一般房貸(指數型房貸)與理財型房貸的產品,貸款人能將部分(大多為2成)房貸以一般房貸方式計息,其他部分則用理財型房貸的利率計算方式,成為可循環利用的資金。適合自備款多、想省利息、想彈性運用資金者。

利率遞減型房貸(較少見)

房貸利率依指數型房貸計息,但會依據貸款人繳息情形提供利率回饋。若貸款人每月按時繳息,就可享有利率減碼優惠,適合對利率敏感度較高者。

理債型房貸

也就是用房貸整合現金卡、信用卡、車貸和信貸等利率高、年限短的貸款產品,以拉長還款年限、降低利息支出、減少月付金的房貸整合負債方式,適合有房且債務較多者。

保證保險型房貸(保障型房貸)

指貸款人因自備款或信用條件不足,導致申貸金額不敷需求時,可利用「額外投資」的方式增加貸款金額。貸款人可透過保險取得額外資金,銀行也能透過保證保險,將風險轉嫁給保險公司,各取所需,適合自備款不足或信用條件不足者。

自辦政府優惠房貸

銀行「自辦政府優惠房貸」與政府優惠房貸,皆以郵局2年期定儲機動利率為基準,不同之處在於政府優惠房貸利率是0.937%起,而銀行推出的自辦政府優惠房貸利率是1.815~2.115%,適合特殊專案需求者。

※貼心提醒:房貸最常見的貸款年限為20年,但依各銀行規定不同,還可以延長至30、40年。

《 延伸閱讀 》房貸壽險需要保嗎?投保前先了解這些差異!

房貸還款方式有哪些?

本息平均攤還(定額攤還本息)

將貸款期間內全部的本金與利息加總,平均分攤於每一期償還,每月繳款金額固定,但若利率調整,月付金須依剩餘貸款期間重新計算。還本速度較慢,剛開始的月繳金額中,利息較多,本金較少。

本金平均攤還(定額攤還本金)

將貸款本金平均分攤到每一期償還,利息則是依貸款餘額逐期計算,若利率調整,差別只在每月須繳交的利息,本金是固定的。還本速度較快,但是剛開始還款壓力較大,適合負債比較低的族群。

本金到期一次清償法

每月只須繳交房貸利息,本金則是在到期時一次清償。因為本金在貸款期間都不用償付,所以每月利息負擔較重,合計繳交利息較多,通常適用於貸款期間較短的商業性融資(公司貸款),一般客戶則無法申請。

有寬限期攤還法

在貸款初期一段時間內(通常為1~3年),貸款人每月只須繳交貸款利息,這段期間稱為「貸款本金償還寬限期」。寬限期滿後就用本息攤還的方式償付,目前一般購屋貸款寬限期最長為5年。

循環動用型(透支型或擔保透支型)

銀行是撥「額度」而非現金,貸款人在額度內可循還動用,利息依動用金額與天數計算,再將每日的利息加總來「按月繳息」。繳款負擔較輕,但利率較高,適合自營商或股票族使用。

房貸怎麼還比較划算?

- 依總繳金額評估

房貸還款主要是用本金攤還法和本息攤還法,大多數人會利用本息攤還法,因為月繳金額相同,方便掌握資金運用情況。但本金攤還法因為是以貸款餘額逐月計算利息,總繳利息相對較少,因此若貸款人追求較低的房貸總額,可選擇本金攤還的方式! - 依房屋需求評估

若預期現階段購買的房屋不會永久居住,那麼可以選擇較短的貸款年限,也就是20年。20年期的房貸方案通常會提供前期低利率優惠,且房貸總繳金額也較低。 - 依資金規劃評估

若希望每月支出不要受房貸影響太大、買房目的非自住或本身有其他理財規劃,可以拉長房貸年限來降低月付金,讓手上有更多可靈活運用的資金。

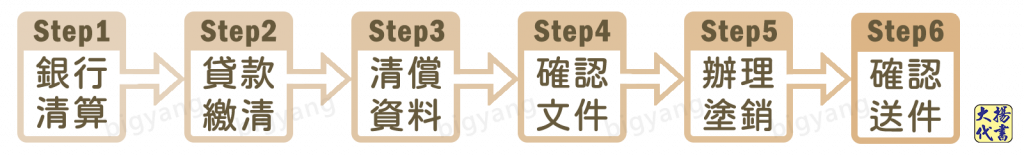

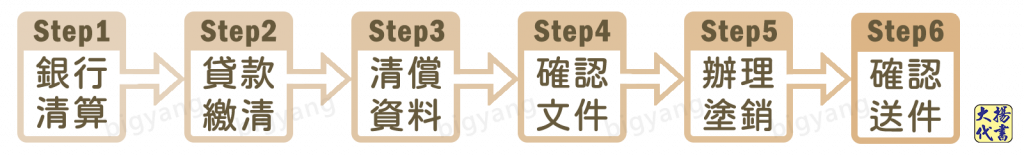

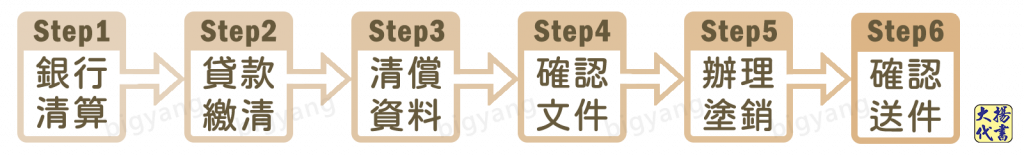

房貸提前還款流程?

有些人在申辦房貸後,希望能盡速還款,所以會產生一個疑問:「房貸可以提前還款嗎?」房貸一般分成兩種方案:利率較高,可隨時提前償還本金;利率較低,綁約期限內不可償還本金。若貸款方案有綁約,提前清償會有違約金的問題,申貸時要注意銀行對於違約金的規範。若想提前還款,則流程如下:

- 銀行清算:告知銀行要提早清償房貸,銀行會計算所需支付的金額,如果有違約金則必須納入總額。

- 貸款繳清:將房貸金額存入扣款帳戶後,與銀行聯絡並申請開立抵押權塗銷同意書。注意要當日清償,否則會有多餘的利息問題。

- 清償資料:通常2~3個工作天後,銀行會通知貸款人取回抵押權塗銷同意書、他項權利證明謄本、抵押權範圍設定書及住宅火險保單正本。

- 確認文件:取回文件時將本票撕毀,並請銀行影印一份抵押權塗銷同意書讓自己留存,因地政事務所與產險公司將收走上述文件。

- 辦理塗銷:攜帶身分證、印章、存摺、抵押權塗銷同意書等文件至地政事務所辦理抵押權塗銷登記。

- 確認送件:完成送件審查後,要申請地籍謄本及建物謄本,確認他項權利是否已經塗銷,並至產險公司辦理住宅火險退保或變更受益人。

申辦房貸需要什麼條件?

- 有穩定的工作,能提出收入證明

- 年齡介於18~65歲

- 「貸款年限+屋齡」小於50

- 個人信用良好、非信用小白

《 延伸閱讀 》收入證明有哪些?哪些時候需要用到呢?

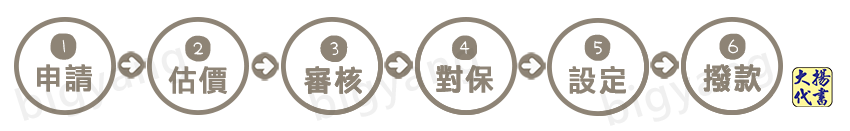

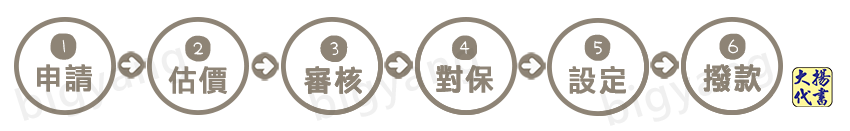

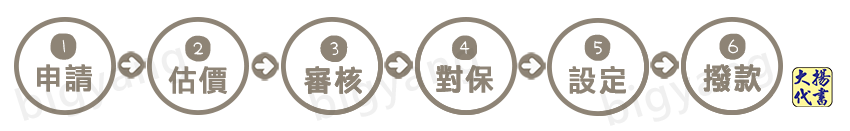

房貸申請流程?

- 申請:提出申請並檢附相關文件。

- 估價:銀行根據房屋狀況進行估價。

- 審核:銀行對貸款人條件進行審核。

- 對保:確定核貸後,雙方簽訂契約。

- 設定:到地政事務所辦理抵押權設定,且須投保火險和地震險。

- 撥款:確定手續完成後,等待撥款。

《 延伸閱讀 》對保是什麼?貸款對保內容有哪些?

結語

辦理貸款是一件大事,該怎麼選擇最適合自己的貸款方案,是每個貸款人都會提出的疑問,尤其房貸種類這麼多,在申辦之前一定要評估自己的狀況,了解不同方案、還款方式之間的差異,以免超出自己的負擔能力,造成更大的困境。

大揚代書24H免費諮詢

我們提供事前的免費貸款諮詢,不用擔心還沒辦理就要先付一筆費用,我們保證不過件就不收費!