房地合一稅2.0新制懶人包!6大重點報您知!

若您要自住換房,或投資房地產,一定聽過「房地合一稅」。房地合一稅是什麼?什麼情況適用哪種稅率?又有什麼眉角要注意呢?以下是我們的深入介紹!

內容目錄

房地合一稅是什麼?

房地合一稅是指賣方售出房屋時,須針對獲利部分繳納的稅金,屬於資本利得稅,僅須繳納一次性費用。

我國從105年開始實施房地合一稅制,整合過去土地交易課徵的「土地增值稅」及房屋交易課徵的「房屋交易所得稅」的雙軌制,讓房地產買賣獲利的課稅方式統一,並依出售房地時,房地的持有期間區分適用稅率。簡單來說,若您出售房地時有賺到錢,針對獲利的部分就要課稅,且持有期間越短,稅率越高,主要是為了抑制短期炒作不動產。

房地合一稅也修正過,現行的「房地合一稅2.0」從110年7月1日起開始適用,只要是110年7月1日起交易105年1月1日以後出售或取得的房地(包含預售屋及其坐落基地)、符合一定條件之股份或出資額,就要依房地合一稅新制的規定課稅。

申報房地合一稅時間和文件?

房地合一稅申報時間

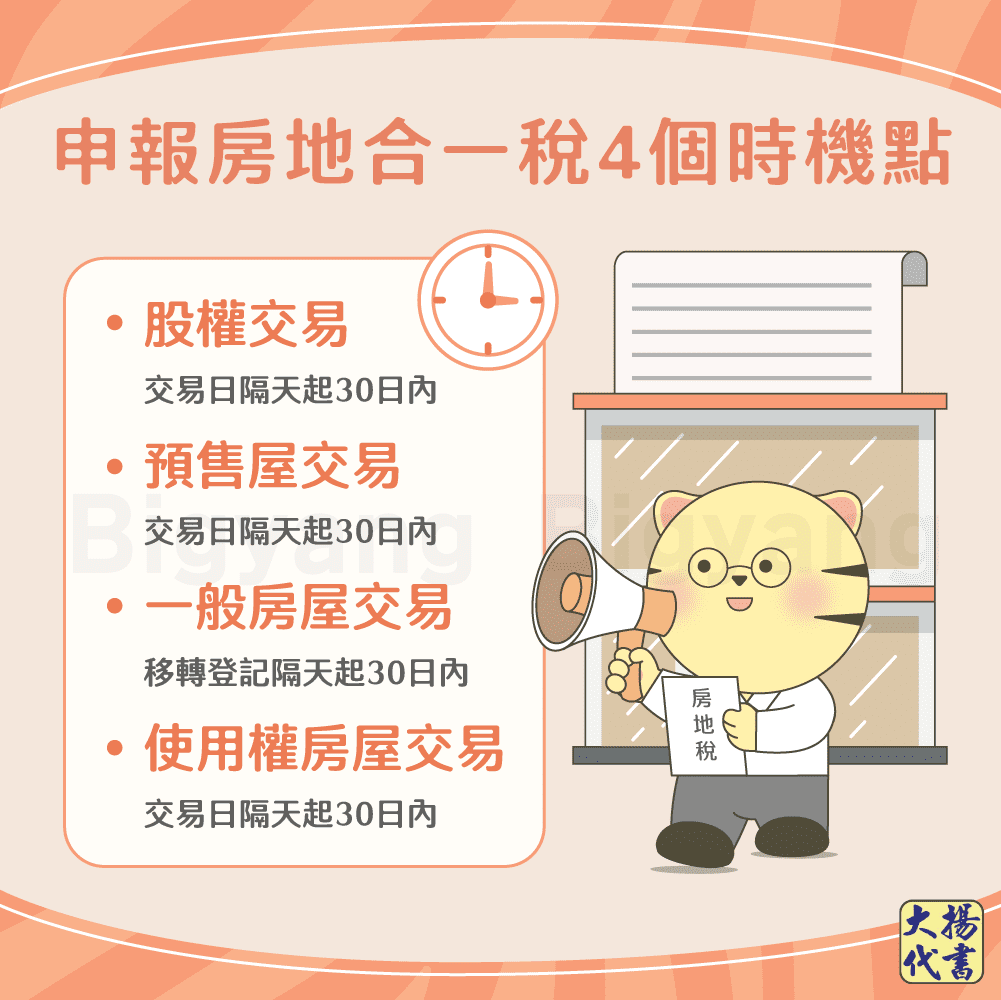

申報房地合一稅有4個時間點:

- 一般房屋交易:房地完成所有權移轉登記日的隔天起算30日內申報。

- 使用權房屋交易:房屋使用權交易日的隔天起算30日內申報。

- 預售屋交易:預售屋及其坐落基地交易日(簽約日)的隔天起算30日內申報。

- 股權交易:符合視為房地交易的股份或出資額交易日的隔天起算30日內申報。

房地合一稅申報文件

申報房地合一稅時要準備以下文件:

- 申報書

- 買賣交易契約書影本

- 其他相關文件(例如預計要抵扣的費用證明)

房地合一稅2.0和1.0差異?

房地合一稅新制和舊制有以下4大差異:

| 差異項目/稅制 | 房地合一稅1.0 | 房地合一稅2.0 |

|---|---|---|

| 延長短期炒作重稅期 |

|

|

| 預售屋納入課徵範圍 | - | 持有5年內出售:適用45%或35%的稅率 |

| 提高境內法人的稅率 | 一律課徵20%稅率 | 持有5年以上出售,才適用20%的稅率 |

| 補舊制避稅法律漏洞 | - |

|

其中,有關個人適用稅率的不同為您整理如下:

境內居住者

| 適用稅率 | 修法前持有期間 (房地合一稅1.0) | 修法後持有期間 (房地合一稅2.0) |

|---|---|---|

| 45% | 1年以內 | 2年以內 |

| 35% | 超過1年、未逾2年 | 超過2年、未逾5年 |

| 20% | 超過2年、未逾10年 | 超過5年、未逾10年 |

| 15% | 超過10年 | 超過10年 |

非境內居住者

| 適用稅率 | 修法前持有期間 (房地合一稅1.0) | 修法後持有期間 (房地合一稅2.0) |

|---|---|---|

| 45% | 1年以內 | 2年以內 |

| 35% | 超過1年 | 超過2年 |

另外要注意的是,法人比照個人課稅,營利事業依持有期間按差別稅率分開計稅(45%、35%、20%),防止個人藉設立營利事業短期交易來避稅。

房地合一稅如何計算?

房地合一稅應納稅額=稅基(課稅所得) × 適用稅率

課稅所得=成交價格-取得成本-相關費用-土地漲價總數額

⭓ 名詞解釋

- 取得成本:交易的房地為買賣取得者,成本以「當初買入成交價」為準;因繼承或受贈取得者,成本以「繼承或受贈時的房屋評定現值及公告土地現值按消費者物價指數(CPI)調整後的價值」為準。

- 相關費用:可提出證明文件核實列報交易房地所支付之必要費用(如仲介費、清潔費、搬運費、印花稅、代書費、規費等),但不包括依土地稅法繳納之土地增值稅。不過,屬當次交易未自房地交易所得額減除之土地漲價總數額部分所繳納的土地增值稅,可列為費用。

- 土地漲價總數額:交易當年度公告土地現值-前次移轉現值。

沒有繳交移轉相關費用證明文件的人,將由稅捐稽徵機關依查得資料核定費用;若無查得資料,得按成交價額3%計算其費用,且上限為30萬元。

房地合一稅有優惠稅率嗎?

雖然房地合一稅2.0的課徵範圍、對象、持有期間比修法前更為嚴格,但也有一些情況可適用優惠稅率,如下:

稅率20%

- 個人及營利事業非自願因素(如調職、房地遭強制執行)交易

- 個人及營利事業以自有土地與建商合建分回房地交易

- 個人及營利事業參與都更或危老重建取得房地後第一次移轉

- 營利事業興建房屋完成後第一次移轉

稅率10%

如果是「自住房地」持有並設籍滿6年出售,可享房地合一稅400萬免稅額,超過部分稅率10%。也就是說,400萬就是房地合一稅扣除額,若獲利在400萬以下,就免課房地合一稅!

※房地合一稅自住房地優惠稅率條件:

- 個人或配偶、未成年子女設籍、持有且居住該住宅滿6年

- 交易前6年沒有出租、營業或執行業務使用

- 個人、配偶、未成年子女交易前6年未曾適用自住房地優惠稅率

另一方面,若您是為了換屋,針對自用住宅不論是「先買後賣」或「先賣後買」,只要買、賣時間間隔在2年內,就可申請房地合一稅重購退稅喔!

退稅金額=(新屋總價 ÷ 舊屋賣價 )的比例 × 房地合一稅稅額

因此若新屋總價較高,房地合一稅就能全額退稅!

房地合一稅常見問題

可以,課稅時就和一般房地交易一樣可以扣減相關費用,若為預售屋換約交易,會改用「已付款項加上獲利的3%」來計算。

房地合一稅是針對房地交易的獲利部分課稅,但不代表交易後沒有獲利就可以不必申報,即便您的交易虧損也要申報,若未在期限內申報,會被處以3000~30000元的罰鍰;若還被發現有需要補的稅額,會按漏掉的稅額處3倍以下的罰鍰。

結語

房地合一稅有些複雜,若未弄清楚而申報錯誤,補報和罰鍰加起來可是很可觀的,出售房地時一定要注意,並且事前妥善規劃,才能合法節稅喔!另外提醒您,雖然房地合一稅是針對房地交易的利潤課稅,但即便您的交易虧損也要申報,若未在期限內申報,會有3000~30000元的罰鍰。

大揚代書24H免費諮詢

我們提供事前的免費貸款諮詢,不用擔心還沒辦理就要先付一筆費用,我們保證不過件就不收費!